В свете последних событий, решила систематизировать и актуализировать информацию про инвестиционное страхование.

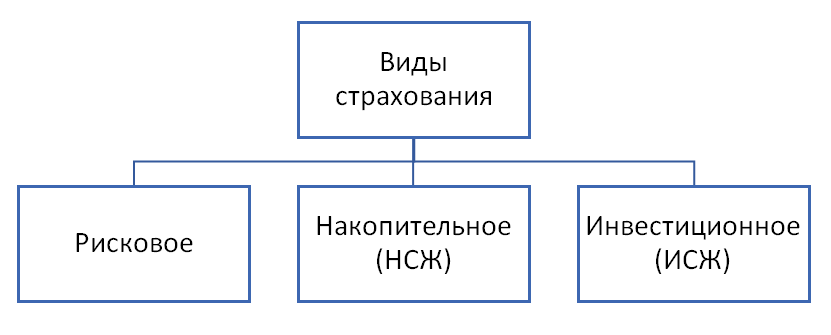

Планируется серия постов, подробно и по кирпичику разбирающая продукты unit-linked. Так что если у вас есть вопросы по этой теме – самое время накидать их в комментариях! Сегодня же начнем с преамбулы и разберем: что же такое страхование и какие у него виды.

Страхова́ние — отношения (между страхователем и страховщиком по защите имущественных интересов физических и юридических лиц (страхователей) при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховой премии) (Википедия)

Рисковое страхование. Как понятно из названия, представляет собой защиту от риска.

Собственно, это было самым первым назначением инструмента страхования, когда купцы сбрасывались в «общий котел», чтобы получить определенное возмещение в том случае, если их груз по пути подвергнется различным обстоятельствам: будь то нападение разбойников или затопление корабля. Суть в том, что страхователь вносит определенную плату за возможный риск.

Событие наступило? Страхователь получает гораздо больше того, что изначально заплатил.

Событие НЕ наступило? Спасибо, Господи, что взял деньгами!

Виды рискового страхования:

- Личное (жизни, от н/с и болезней). Как пример: страховка для выезжающих за границу.

- Медицинское, где покрывается оплата за лечение или плановое прохождение обследования. Например: стоматология, ведение беременности, сопровождение новорожденного и т.д.

- Имущественное. Очень нужный и необходимый каждому домовладельцу и обладателю имущества вид страхования. Спасает от милейших соседей, которые любят праздновать «дни воды» и «дни огня», а также от не менее милейших людей, которые любят устраивать «дни открытых дверей».

- ️Ответственности. Например: ОСАГО, профессиональная ответственность некоторых профессий вроде адвоката.

Накопительное страхование (НСЖ)

Представляет собой сочетание двух инструментов: рисковое страхование + банковский депозит.

Страхователь единовременно или периодично вносит определенную сумму, которая делится на 2 части:

1 часть идет как плата за возможный риск.

2 часть передается под управление страховой компании под определенный %

Именно поэтому, деньги могут выплачиваться в двух случаях:

- Сработала 1 часть, то есть наступило оплаченное страховое событие.

- Накопилась 2 часть к определенной дате.

К слову, большой доходности от этого инструмента ждать не стОит, ведь со счета постоянно снимается та самая «плата за риск» + страховая компания размещает деньги исключительно в надежные консервативные инструменты с низкой доходностью. Поэтому, может оказаться и так, что полученная по окончанию срока действия договора сумма будет меньше того, что за всё это время было внесено в полис.

В результате, в большинстве случаев вариант банковский депозит + рисковая страховка оказывается гораздо выгоднее покупки полиса НСЖ.

Тем не менее, для состоятельных инвесторов данный инструмент может быть интересен как часть портфеля: общее описание и пример кейса клиента.

Инвестиционное страхование (ИСЖ)

Представляет собой сочетание двух инструментов: рисковое страхование + инвестирование.

Страхователь единовременно или периодично вносит определенную сумму, которая делится на 2 части:

1 часть идет как плата за возможный риск.

2 часть размещается в те инвестиционные инструменты, которые страхователь выбрал сам.

Именно поэтому, в данном случае деньги могут выплачиваться в двух случаях:

- Сработала 1 часть, то есть наступило оплаченное страховое событие.

- Накопилась 2 часть к определенной дате.

Тут уже доходность может быть гораздо выше, чем у классического накопительного страхования, но… Точно так же будут иметь значение как величина «платы за риск», так и доходность тех инвестиций, в которые были вложены деньги. Одним из видов ИСЖ как раз и являются продукты Unit-linked.